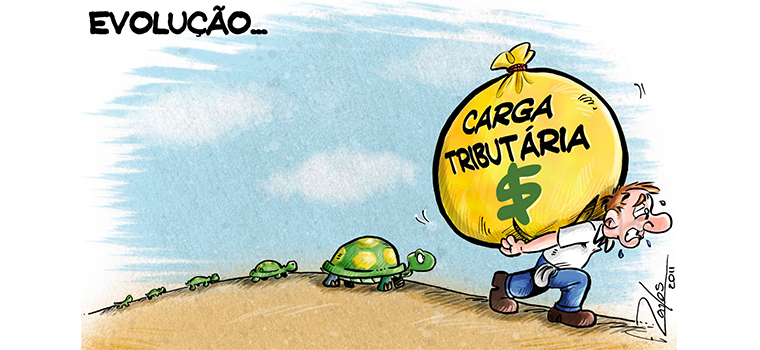

A reclamação contra a carga tributária brasileira é geral. Os dados de 2020 indicam que os impostos consomem em torno de 33% da renda gerada pelas empresas e pelas pessoas. Outro dado informa que o trabalhador brasileiro trabalha 149 dias por ano apenas para o pagamento de impostos. Apesar desse percentual ser bastante alto, não é verdade que o Brasil tenha uma das maiores cargas tributárias do mundo. Na média, nosso país está no segundo escalão no ranking dos países que mais tributam suas empresas e cidadãos. Na Dinamarca, por exemplo, este percentual é da ordem de 45%.

Antes que me esfolem pela comparação, esclareço: refiro-me à carga tributária absoluta. Qualquer pessoa com juízo perfeito não ousa comparar a gestão dos impostos, ou seja, o retorno para a sociedade em bem-estar social e econômico, do Brasil com a da Dinamarca, nem com vários outros países do mundo, inclusive na América Latina. A verdade é que o Brasil é um dos piores colocados, senão o pior, no ranking de países que fazem péssima gestão de sua arrecadação tributária. A sociedade recebe muito pouco em relação ao que paga de impostos, seja por escolhas desastrosas das prioridades nacionais, falta de planejamento nas obras, péssimas execuções de projetos, desperdícios por má gestão, incompetência e corrupção.

Além de mal gerida, a tributação brasileira é complexa e absolutamente instável. Diariamente surgem leis, decretos, portarias, instruções normativas etc., que modificam a legislação, sem que ninguém consiga acompanhar, plenamente, essas mudanças. Nem mesmo os mais especializados profissionais conseguem entender e digerir essas mudanças em tempo hábil para que possam esclarecer seus clientes e a sociedade em geral. Este emaranhado incompreensível na legislação tributária abre espaço para sonegação e corrupção em níveis estratosféricos.

Gente que entende do assunto costuma dizer que o maior problema, quando o assunto é tributação, não é o percentual cobrado e, sim, a complexidade da legislação tributária. Sustentam essa afirmação dando como exemplos a quantidade absurda de impostos, taxas e contribuições; as diferentes alíquotas do mesmo imposto; as vinte e sete legislações estaduais do ICMS; a incidência de um imposto sobre outro e outras aberrações tipicamente brasileiras. Lidar com tudo isso requer, das pessoas e das empresas, além do custo do imposto, por si já alto, as despesas de administração dessa parafernália. Contadores, advogados, gestores e outros colaboradores são imprescindíveis para que possam ser atendidas as infindáveis exigências da fiscalização. A manutenção de arquivos e documentos, às vezes, por décadas, também é fator de custo para os contribuintes.

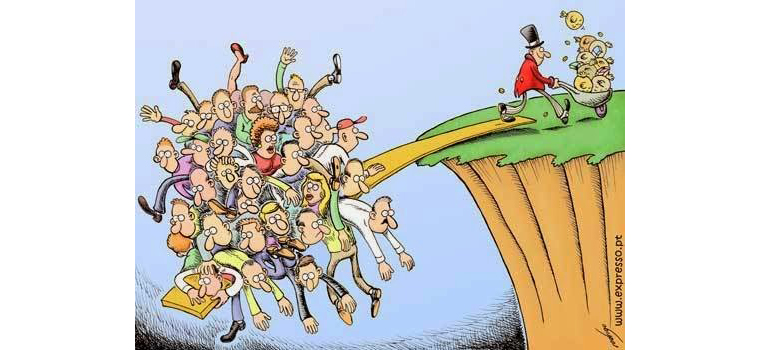

Entretanto, a maior das injustiças fiscais reside na distribuição da carga tributária entre as classes sociais. A tributação brasileira, diferentemente da maioria dos países, incide mais sobre o consumo do que sobre a renda e o patrimônio. Dessa forma, os pobres acabam pagando, proporcionalmente, muito mais imposto que os ricos. Suponhamos que o Faustão, passeando pelo shopping, resolva comprar um aparelho celular. Sendo o nosso querido animador uma pessoa simples, de hábitos de consumo discretos, optou por um aparelho de R$ 3.000,00. O seu segurança, entusiasmado com o preço, também resolveu adquirir um. Parcelou em dez vezes no cartão. Ambos pagaram R$ 900,00 em impostos, já embutidos no preço da loja. O problema é que esses R$ 900,00 representam 25% da renda mensal do segurança e 0,01% da renda do simpático gordinho.

Essa situação ocorre centenas de vezes durante o mês. Por outro lado, impostos sobre a renda e o patrimônio sempre são limitados e escalonados, de forma, a preservar boa parte deles isenta de tributação. A alíquota máxima do Imposto de Renda no Brasil (27,5%) é uma das mais baixas entre os países desenvolvidos e em desenvolvimento. Além disso, a alíquota máxima passa a incidir sobre salários incrivelmente baixos, ou seja, a partir de R$ 4.700,00. Dupla injustiça: o funcionário com salário de R$ 5.000,00 paga a mesma alíquota de IR do diretor da empresa, que ganha em torno de R$ 100.000,00. Mais bizarro ainda é saber que salários a partir de R$ 2.000, sofrem incidência do imposto de renda na fonte. Parece deboche.

Por outro lado, os impostos sobre patrimônio, lucros e dividendos, heranças, operações e ganhos no mercado financeiros, quando existem, têm alíquotas menores que as do consumo e inúmeras brechas para fugir ao pagamento, algumas delas absolutamente legais. Quem ganha com isso? Os de sempre. E a reforma tributária? Quando sai? A resposta é: na forma ideal, nunca. Os interesses são múltiplos e inconciliáveis. Mas, como disse JB outro dia, tudo pode piorar. E ele fez a sua parte: incluiu, sem necessidade, a mudança da tabela do Imposto de Renda na PEC (Projeto de Emenda Constitucional) da reforma tributária, que ninguém sabe quando vai ser aprovada. Poderia tê-lo feito, por medida provisória, aliviando, de imediato, a injusta e desproporcional carga sobre o trabalhador assalariado.

Isso é Brasil. Até um dia.

Isso é Brasil!!